Ecobonus e Sisma Bonus 110% per Ristrutturazioni Casa: Condizionatori e Fotovoltaico. Il punto della situazione

Bolletta Troppo Alta?

Chiama un operatore e scopri come risparmiare. Confrontiamo le tariffe e ti presentiamo le migliori offerte. Servizio gratuito.

Confronta le tariffe e risparmia su Luce e Gas!

Confronta ora le migliori offerte del mercato o parla con un esperto prendendo un appuntamento telefonico. Servizio Gratuito e senza impegno.

La nuova legge 17/07/2020, n. 77 e i successivi decreti attuativi firmati dal Governo, confermano il superbonus al 110% anche per il 2022 e fino alla fine del 2024 (già introdotto dal decreto Rilancio di maggio 2020) per gli interventi di riqualificazione energetica, di riduzione del rischio sismico e per l'installazione di impianti fotovoltaici. Ma come accedere a questo superbonus? In cosa consiste?

Il Governo ha reso operativo il superbonus al 110%, precedentemente introdotto dal decreto legge 19/05/2020, n.34, meglio conosciuto come "decreto Rilancio" o "decreto maggio 2020", confermandolo anche per il 2021 con il "decreto Recovery" e accorciandone le tempistiche burocratiche. Il Sismabonus stato poi prorogato anche per il 2022 e fino alla fine del 2024, per permettere ai cittadini di migliorare la classe sismca della propria abitazione. Le agevolazioni fiscali riguarderanno principalmente gli interventi di riqualificazione energetica e gli interventi antisismici (c.d "interventi trainanti"). Inclusi anche gli interventi per l'installazione di impianti fotovoltaici, ma solo se effettuati congiuntamente ad almeno uno dei due interventi precedentemente elencati (c.d."interventi trainati"). Rimane invece invariato il bonus per ristrutturazioni edilizie (bonus casa 50%). Confermati anche lo sconto in fattura dai fornitori di beni/servizi e la cessione del credito.

Approvata definitivamente l'aliquota per le detrazioni al 110%: è legge!La Legge 17 luglio 2020, n. 77 (c.d. "legge di conversione del decreto Rilancio") e i relativi decreti attuativi confermano l'aliquota del 110% per le detrazioni fiscali sugli interventi di efficientamento energetico, sisma bonus e fotovoltaico. Scarica l'elenco completo degli interventi agevolabili (e limiti di spesa). Fonte: sito ufficiale Agenzia delle Entrate - agenziaentrate.gov.it.

Ecobonus 110%: gli Interventi ammessi alle Detrazioni Fiscali 2021-2022

Superbonus 110% in tempi ridotti per il 2022!Con il Decreto Semplificazioni è stata sospesa la verifica di doppia conformità, e resterà da presentare unicamente la CILA, Comunicazione di Inizio Lavori Asservata, accorciando in questo modo le tempistiche di conferimento del bonus di 3 mesi.

La detrazione fiscale per Ecobonus al 110% viene confermata dalla legge di conversione del 17/07/2020, n. 77, entrata in vigore il 19 luglio 2020. Questa approva e modifica in parte quanto già disciplinato dai commi 1-3 del Decreto Rilancio (d.l. 19/05/2020, n.34). La precedente legge stabilisce infatti che le spese da portare in detrazione dovranno essere documentate e rimaste a carico del contribuente con un periodo di validità fino al 31 dicembre 2022. La detrazione sarà da ripartire tra gli aventi diritto in cinque quote annuali di pari importo, con un tetto massimo di spesa che varia in base alla tipologia di intervento. Con la nuova legge di bilancio 2022 questi bonus vengono confermati al 110% fino a dicembre 2023, per poi passare al 70% nel 2024 e ancora al 65% nel 2025.

Tra i principali interventi per Ecobonus ammessi in detrazione possiamo citare:

| TIPOLOGIA DI INTERVENTO TRAINANTE | IMPORTO MASSIMO (A SECONDA DELL'IMMOBILE) |

|---|---|

| Interventi di isolamento termico | 50mila € / 40mila € / 30mila € |

|

Interventi sulle parti comuni degli edifici per la sostituzione degli impianti di climatizzazione invernale esistenti con impianti centralizzati:

|

20mila € / 15mila € |

|

Interventi sugli edifici unifamiliari o sulle unità immobiliari all'interno di edifici plurifamiliari* per la sostituzione degli impianti di climatizzazione invernale esistenti con impianti:

|

30mila € |

*Le "unita' immobiliari situate all'interno di edifici plurifamiliari" devono essere funzionalmente indipendenti e disporre di uno o più accessi autonomi dall'esterno (es: villette a schiera). Inoltre, il superbonus è valido anche sulle seconde case, ma vengono esplicitamente escluse le unità immobiliari residenziali appartenenti alle categorie catastali A1 (abitazioni signorili), A8 (ville) e A9 (castelli). Tutti i dettagli nei paragrafi seguenti.

Superbonus 110% confermato fino al 2023 Con la prossima Legge di Bilancio 2022-2024 è in discussione anche il rinnovo dei vari bonus di ristrutturazione. Ad oggi è stato confermata la proroga del bonus 110% per gli edifici unifamiliari fino al 31 dicembre 2022, data ultima di fine lavori.

Ecobonus 2022: cosa significa? in cosa consiste?

Quando parliamo di Ecobonus intendiamo un "bonus" che si sostanzia in una detrazione fiscale, ossia un importo di denaro che verrà sottratto dall'imposta lorda (totale delle tasse sui redditi di cui si è debitori verso lo Stato), con lo scopo di determinare l'imposta netta dovuta. Questo importo viene calcolato applicando un'aliquota fiscale pari appunto al 110 per cento. In sostanza, grazie alla detrazione, l'imposta netta risulterà inferiore rispetto a quella prevista inizialmente. Nel caso delle persone fisiche la detrazione fiscale andrà ad incidere direttamente sull'IRPEF (Imposta sul Reddito delle Persone Fisiche).

Si tiene a precisare che questa tipologia di agevolazione fiscale non vale soltanto per l'Ecobonus, ma anche per tutti gli altri interventi stabiliti dalla nuova legge di conversione (es: sismabonus, bonus fotovoltaico, ecc.). Nei prossimi paragrafi trovi un approfondimento sulle soglie di spesa per gli interventi di riqualificazione energetica (Ecobonus) previsti dalla normativa.

Ecobonus per Interventi di isolamento termico: tetto di spesa

All'intero della nuova legge di conversione, vengono disciplinati in primo luogo i c.d. "interventi di isolamento termico". La norma specifica che, ai fini di accesso alla detrazione, tali interventi devono avere ad oggetto "le superfici opache verticali, orizzontali e inclinate che interessano l'involucro dell'edificio con un'incidenza superiore al 25 per cento della superficie disperdente lorda dell'edificio o dell' unità immobiliare situata all'interno di edifici plurifamiliari che sia funzionalmente indipendente e disponga di uno o più accessi autonomi dall'esterno".

Inoltre, la detrazione verrà calcolata con l'aliquota del 110% su un ammontare complessivo delle spese non superiore alle seguenti soglie:

| SOGLIA MASSIMA DI SPESA | TIPOLOGIA IMMOBILE |

|---|---|

| 50.000 € | Per gli interventi di isolamento termico che vengono effettuati su edifici unifamiliari o sulle unità immobiliari situate all'interno di edifici plurifamiliari che siano funzionalmente indipendenti e dispongano di uno o più accessi autonomi dall'esterno. |

| 40.000 € per n° Unità immobiliari | Per gli interventi di isolamento termico che hanno ad oggetto edifici composti da 2 a 8 unità immobiliari. |

| 30.000 € per n° Unità immobiliari | Per gli interventi di isolamento termico che hanno ad oggetto edifici composti da più di 8 unità immobiliari. |

*Per accedere al superbonus, i materiali isolanti utilizzati dovranno rispettare i criteri ambientali minimi previsti dalla legge 17/07/2020, nr.77.

Ecobonus per Interventi sulle parti comuni degli edifici: tetto di spesa

Oltre agli interventi di isolamento termico, possono beneficiare di una detrazione fiscale al 110% anche gli interventi effettuati sulle parti comuni degli edifici. In questo caso, la legge stabilisce un ammontare complessivo delle spese non superiore a:

| SOGLIA MASSIMA DI SPESA | TIPOLOGIA IMMOBILE |

|---|---|

| 20.000 € per n° Unità immobiliari | Se gli interventi hanno ad oggetto edifici fino a 8 unità immobiliari. |

| 15.000 € per n° Unità immobiliari | Se gli interventi hanno ad oggetto edifici con più di 8 unità immobiliari. |

*La detrazione è riconosciuta anche per le spese relative allo smaltimento e alla bonifica dell'impianto sostituito.

Ecobonus per Interventi sugli edifici unifamiliari: tetto di spesa

La legge prevede infine la possibilità di richiedere una detrazione per Ecobonus al 110% anche per gli interventi che interessano "gli edifici unifamiliari o le unità immobiliari situate all'interno di edifici plurifamiliari che siano funzionalmente indipendenti e dispongano di uno o più accessi autonomi dall'esterno".

In questo caso il tetto massimo di spesa è pari a 30.000 € e la detrazione viene riconosciuta anche per le spese relative allo smaltimento e alla bonifica dell'impianto sostituito.

Bonus condizionatori: rientra nell'Ecobonus?

Sì, l'Ecobonus al 110% riguarderà anche i climatizzatori, ma verrà riconosciuto solo in caso di completa sostituzione del precedente impianto a favore del nuovo, oltre che al rispetto delle condizioni generali di accesso alla detrazione, previste dalla nuova legge di conversione. In mancanza del rispetto di queste condizioni, si potrà al massimo accedere al bonus casa (detrazioni al 50% o 65%) qualora sussistano gli estremi previsti dalle disposizioni in materia.

Per maggiori info sul bonus condizionatori leggi la guida completa: "Bonus Condizionatori 2022 (con e senza Ristrutturazione): Come funziona".

Condizioni Generali di Accesso all'Ecobonus al 110%

Il comma 3 della legge di conversione del 2021 (allegato parte 1 - modificazioni all'art.119, comma 3, d.l. Rilancio), stabilisce le condizioni di accesso all'Ecobonus. In generale, questo verrà riconosciuto solo se gli interventi effettuati, nel loro complesso, assicureranno il miglioramento di almeno due classi energetiche dell’edificio o delle unità immobiliari situate all'interno di edifici plurifamiliari (le quali devono essere funzionalmente indipendenti e disporre di uno o più accessi autonomi dall'esterno). Se il "salto" di due classi energetiche non è possibile, bisognerà dimostrare il conseguimento della classe energetica più alta. In entrambi i casi sarà necessario provare il miglioramento energetico tramite l’attestato di prestazione energetica (APE), che dovrà essere rilasciato prima e dopo l'intervento da parte del tecnico abilitato nella forma della dichiarazione asseverata.

Queste disposizioni sono valide anche per gli interventi di installazione di impianti solari fotovoltaici e contestuale o successiva installazione di sistemi di accumulo integrati, da effettuare congiuntamente ai lavori previsti per Ecobonus e sismabonus.

Ecobonus 110: gli altri interventi previsti in detrazione

Così come stabilito dalla legge di conversione (allegato parte 1 - comma 2 delle modificazioni all'art.119 d.l. Rilancio) l'Ecobonus è previsto anche per tutti gli interventi di efficientamento energetico che rientrano nell'articolo 14 del Decreto Legge n. 63/2013, convertito, dalla legge 3/08 n. 90 del 2013. Tali interventi vengono definiti dalla nuova disciplina come "trainati", poiché il superbonus 110% può essere richiesto se e solo se questi lavori vengono eseguiti congiuntamente ad almeno uno degli interventi trainanti per Ecobonus (di cui sopra) o sismabonus (questi ultimi verranno approfondito nel paragrafo seguente).

Tra gli interventi trainati rientrano:

- Lavori di efficientamento energetico quali acquisto e posa in opera di sistemi di schermatura solare e/o chiusure tecniche oscuranti (come tende e tendoni o tende alla veneziana esterne);

- Lavori di efficientamento energetico quali sostituzione di impianti di climatizzazione invernale con impianti dotati di caldaie a condensazione con efficienza almeno pari alla classe A di prodotto;

- Lavori di installazione di infrastrutture per la ricarica di veicoli elettrici negli edifici (c.d. "colonnine di ricarica"), alle condizioni stabilite dall’articolo 16-ter del citato decreto legge n. 63/2013.

Per tali lavori la detrazione verrà riconosciuta nei limiti di spesa previsti per ciascun intervento dalla legislazione vigente e nel rispetto delle condizioni previste della legge di conversione 17/07/2020, n. 77.

Sisma Bonus 110%: Come funziona? Le detrazioni per il 2022

Oltre al bonus per la riqualificazione energetica, la nuova legge di conversione include tra gli interventi trainanti anche gli interventi antisismici, accogliendo e modificando parzialmente il vecchio comma 4 del Decreto Rilancio. Quindi, in sintesi, il superbonus al 110% sarà valido anche per interventi di riduzione del rischio sismico (sisma bonus), tra i quali rientrano:

- Lavori di messa in sicurezza statica, soprattutto sulle parti strutturali degli edifici;

- Lavori che determinano il passaggio ad una o più classi di rischio inferiore;

- Spese per l'acquisto di edifici antisismici realizzati mediante demolizione e ricostruzione (sisma bonus demolizione e ricostruzione);

- Interventi relativi all'adozione di misure antisismiche preventive.

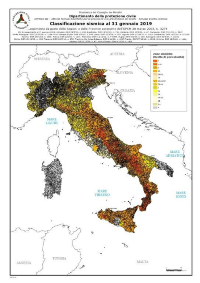

Il sisma bonus verrà riconosciuto per i lavori effettuati fino al 31 dicembre 2022 e comprende gli edifici ubicati nelle zone sismiche 1, 2 e 3 (disciplinate dall'ordinanza del Presidente del Consiglio dei Ministri n. 3274 del 20 marzo 2003). Rimane quindi esclusa la zona sismica 4, quella meno esposta al verificarsi di eventi sismici. Per tutti gli approfondimenti, puoi consultare l'allegato parte 1 legge 17/07/2020, nr77 - comma 3 e 3bis delle modificazioni all'art.119 d.l. Rilancio.

Sisma bonus e cessione del credito: è possibile?Sì, per gli interventi di miglioramento sismico è prevista la possibilità di cessione del credito di imposta ad un'impresa di assicurazione e della contestuale stipula di una polizza che copre il rischio di eventi calamitosi. In questo caso però la detrazione prevista è del 90%.

Fotovoltaico 110%: Come ottenere il bonus?

In base a quanto previsto dalla nuova normativa, il superbonus al 110% vale anche per i lavori di installazione di impianti fotovoltaici, ma questi rientrano nei c.d. interventi trainati: la detrazione fiscale può essere richiesta solo se i lavori vengono effettuati congiuntamente ad almeno uno degli interventi riqualificazione energetica o agli interventi antisismici già esaminati nei paragrafi precedenti. Anche il bonus fotovoltaico è relativo alle spese sostenute fino al 31 dicembre 2022 e nello specifico riguarda:

- I lavori di installazione di impianti solari fotovoltaici connessi alla rete elettrica su edifici;

- L’installazione contestuale o successiva di sistemi di accumulo integrati negli impianti solari fotovoltaici agevolati.

Inoltre, bisogna specificare che per entrambi gli interventi la detrazione fiscale verrà calcolata su un limite massimo di spesa differente. Trovi tutte le informazioni nel prossimo paragrafo.

Superbonus fotovoltaico: Limiti di spesa, Tetto massimo

Per il bonus fotovoltaico la normativa prevede una detrazione del 110% per l'installazione di impianti solari fotovoltaici connessi alla rete elettrica su edifici, fino ad un ammontare complessivo delle spese pari a 48.000 € e comunque nel limite di spesa di 2.400 € per ogni kW di potenza nominale dell’impianto solare fotovoltaico, da ripartire tra gli aventi diritto in cinque quote annuali di pari importo. Inoltre il limite di spesa è ridotto a 1.600 € per ogni kW di potenza nominale per gli interventi di:

- Ristrutturazione urbanistica;

- Nuova costruzione;

- Ristrutturazione edilizia.

Per quanto riguarda invece l’installazione dei sistemi di accumulo integrati il limite massimo di spesa è di 1.000 € per ogni kWh di capacità di accumulo del sistema di accumulo. In questo caso, gli approfondimenti, sono contenuti l'allegato parte 1 legge 17/07/2020, nr77 - commi 5-7 delle modificazioni all'art.119 d.l. Rilancio.

Beneficiari superbonus 110%: Chi può accedere? A chi è rivolto?

Le detrazioni fiscali previste dalla legge 17/072020, n. 77, sono valide, secondo i criteri precedentemente elencati, nei confronti dei beneficiari previsti dal comma 9 delle modificazioni all'art.119 comma 9 d.l. Rilancio. È importante sottolineare che la nuova normativa non solo ha ampliato i soggetti beneficiari, aggiungendo diverse tipologie di organizzazioni e associazioni, ma ha anche esteso l'Ecobonus 110% fino a giugno 2022 per gli IACP e gli enti con finalità analoghe.

I principali beneficiari sono:

| BENEFICIARIO | LIMITI |

|---|---|

| Persone fisiche |

Possono beneficiare del superbonus 110% le persone fisiche al di fuori dell’esercizio di attività di impresa o di arti e professioni. |

| Istituti autonomi case popolari (IACP) o Enti con finalità analoghe* |

Possono beneficiare del superbonus 110% sugli interventi realizzati su immobili di loro proprietà o gestiti per conto dei Comuni, ma comunque adibiti ad edilizia residenziale pubblica. Per godere del bonus, devono essere stati istituiti nella forma di società che risponde ai requisiti della legislazione europea in materia di “in house providing”. |

| Cooperative di abitazione a proprietà indivisa | Possono beneficiare del superbonus 110% sugli interventi realizzati su immobili posseduti e assegnati in godimento ai propri soci. |

| Condomini | - |

*Per tali soggetti, l'Ecobonus al 110% si applica anche alle spese, documentate e rimaste a carico del contribuente, sostenute dal 1° gennaio 2022 al 30 giugno 2022.

Ai soggetti precedentemente elencati si aggiungono:

- Organizzazioni non lucrative di utilità sociale disciplinate dall'art.10 del dgls 4/12/97, n. 460;

- Organizzazioni di volontariato, purché iscritte nei registri disciplinati dall'art. 6 della legge 11/08/91, n. 266;

- Associazioni di promozione sociale, purché iscritte nel registro nazionale e nei registri regionali e delle province autonome di Trento e di Bolzano sanciti dall'art. 7 della legge 7/12/2000, n. 383;

- Associazioni e società sportive dilettantistiche, che possono beneficiare del superbonus 110% per i lavori destinati ai soli immobili o parti di immobili adibiti a spogliatoi; inoltre è necessaria l'iscrizione al registro istituito ai sensi dell'articolo 5, comma 2, lettera c), del decreto legislativo 23 luglio 1999, n. 242.

Ecobonus: vale anche per le Seconde Case?

Sì, ma con alcune limitazioni. La nuova legge di conversione infatti è molto chiara, non lasciando spazio a dubbi e perplessità come originariamente accaduto con la vecchia formulazione del decreto Rilancio. Le indicazioni sull'ammissibilità dei lavori di riqualificazione energetica sulle seconde case sono infatti contenute nell'allegato parte 1 - legge 17/07/2020, n.77 - comma 10 e 15 bis delle modificazioni all'art.119 d.l. Rilancio.

In base a quanto stabilito dalla legge, l'aliquota del 110% sugli interventi di riqualificazione energetica degli edifici (Ecobonus) trova applicazione anche per i lavori sulle seconde case, ma solo se si tratta di "unità immobiliari all’interno di edifici plurifamiliari funzionalmente indipendenti, con uno o più accessi autonomi dall’esterno", come ad esempio le villette a schiera. Inoltre, si potrà beneficiare delle agevolazioni per massimo due unità immobiliari, fermo restando il riconoscimento delle detrazioni per gli interventi effettuati sulle parti comuni dell'edificio. Restano esplicitamente escluse le unità immobiliari appartenenti alle categorie catastali A/1 (abitazioni signorili), A/8 (ville) e A/9 (castelli).

Superbonus 2022 Enea: Come ricevere la detrazione fiscale?

L'ENEA (Agenzia nazionale per le nuove tecnologie, l'energia e lo sviluppo economico sostenibile) è l'ente pubblico incaricato alla ricezione delle comunicazioni per la richiesta del supebonus 110% e dell'opzione sconto in fattura e cessione del credito. La comunicazione dovrà essere trasmessa per via telematica (sito ufficiale enea.it) entro 90 giorni dalla fine dei lavori, allegando:

- Le informazioni contenute nell’attestato di prestazione energetica, attraverso l’allegato A al “decreto edifici” (D.M. 19 febbraio 2007);

- la scheda informativa, relativa agli interventi realizzati.

Questa procedura potrà anche essere seguita direttamente dalla ditta che esegue i lavori in casa. Prima iniziare le ristrutturazioni vi basterà infatti accordarvi per avere certezza su questi aspetti, evitando così eventuali errori. Per maggiori approfondimenti sull'Ecobonus enea, puoi visitare il sito Enea.it, dove trovi anche le linee guida e le FAQ per la richiesta dell'Ecobonus.

Agenzia delle Entrate: modulo per la cessione del credito e lo sconto in fattura

Scarica il modulo PDFEcco il modulo PDF per comunicare all'Agenzia delle Entrate la volontà di usufruire dell'opzione "cessione del credito d'imposta" o "contributo sotto forma di sconto". Fonte: agenziaentrate.gov.it.

Tra le principali novità introdotte dalla legge di conversione troviamo anche la possibilità di richiedere la cessione del credito oppure lo sconto in fattura (in sostituzione all'utilizzo diretto della detrazione spettante). Tuttavia, trattandosi di una normativa particolarmente favorevole, per lo sconto o la cessione bisognerà presentare due ulteriori documenti, oltre a quelli ordinariamente previsti per le detrazioni. Questi sono:

- Il visto di conformità dei dati relativi alla documentazione, annullato per il Superbonus 110% già nel 2021 (equiparandolo a tutti gli altri bonus fiscali) che attesta la sussistenza dei presupposti che danno diritto alla detrazione d’imposta. Questo dovrà essere rilasciato dal CAF o dagli intermediari abilitati alla trasmissione telematica delle dichiarazioni (es: commercialisti, periti commerciali, consulenti del lavoro, ecc.);

- La asseverazione tecnica degli interventi di efficienza energetica/riduzione del rischio sismico. Questa dovrà certificare il rispetto dei requisiti tecnici per l'accesso alle detrazioni e la congruità delle spese sostenute in relazione agli interventi agevolati, in accordo alle disposizioni di legge. Anch'essa dovrà essere rilasciata da parte dei tecnici abilitati e dai professionisti indicati dalla normativa.

Agenzia delle entrate: dove trovo il provvedimento 8 agosto 2020? come inviare il modulo?

In termini fiscali, gli adempimenti previsti per la richiesta dell'opzione "cessione del credito" o "sconto in fattura" sono contenuti nel Provvedimento 8 agosto 2020 dell'Agenzia delle Entrate e negli allegati a tale provvedimento. Per maggiori approfondimenti e per il modello "istruzioni alla compilazione della richiesta" visita:

Ricordati che il modulo compilato, così come stabilito dal comma 4 del provvedimento 08/08/2020 "Modalità di esercizio dell’opzione", dovrà essere inviato in via telematica a partire dal 15 ottobre 2020 ed entro il 16 marzo dell’anno successivo a quello in cui sono state sostenute le spese che danno diritto alla detrazione.

Sismabonus Agenzia delle Entrate: informazioni aggiuntive

Per quanto riguarda il sisma bonus invece, puoi trovare tutti gli approfondimenti, i moduli per la richiesta e la scheda informativa sul sito dell'Agenzia delle Entrate. Collegati quindi al sito agenziaentrate.gov.it e clicca sulla sezione "Aree tematiche", poi scegli il menù "Casa" e poi l'opzione "Agevolazioni". Clicca infine sulla voce "Sisma bonus" per rimanere sempre aggiornato ed accedere facilmente alle informazioni ufficiali.

Legge di conversione del decreto rilancio: Alcune precisazioni

Il decreto legge 19/05/2020, n.34, o decreto Rilancio, è stato approvato (con modifiche) e convertito in legge il 17 luglio 2020, con la susseguente pubblicazione in Gazzetta Ufficiale (GU) e l'entrata in vigore a partire dal 19/07/2020. A conclusione dell'iter burocratico sono stati emanati anche i provvedimenti attuativi da parte dell'Agenzia delle Entrate. Il tutto nel rispetto dei tempi previsti dalla legge.

Il nuovo testo ufficiale approvato dalle Camere, risulta corposo e articolato, con un allegato di tre parti con più di 10 capi e 260 articoli, che risolve tutte le incertezze sull'impegno del Governo italiano a voler essere parte attiva per il sostegno e il rilancio dell'economia del Paese, soprattutto in un periodo di complessità ed incertezza come quello attuale.

Cos'è un decreto legge?Un decreto legge è un atto avente forza di legge dal carattere provvisorio, emanato in casi straordinari di necessità e urgenza dal Governo (come ad esempio per la pandemia di Covid-19), ai sensi dell'art. 72 e 77 della Costituzione. La validità dei provvedimenti in esso descritti, dipenderà dalla legge di conversione, che può modificarne - anche in parte - i contenuti. Il decreto Rilancio rientra in questa fattispecie, ed è stato successivamente convertito (con modifiche) dalla legge 17/07/2020 n°77.

Volendo ripercorrere a ritroso l'iter legislativo per le detrazioni fiscali del 2020 al 110%, questo è quello che è accaduto:

- Emanazione del decreto legge 19/05/2020, n. 34 (meglio conosciuto come "decreto rilancio" o "decreto maggio 2020") contenente all'art. 119 "Incentivi per efficientamento energetico, sisma bonus, fotovoltaico e colonnine di ricarica di veicoli elettrici" una prima versione delle possibili detrazioni fiscali per Ecobonus, sisma bonus e fotovoltaico;

- Emanazione delle legge di conversione del decreto rilancio (legge 17/07/2020 n°77), che è stata pubblicata entro il termine di legge previsto di 60 giorni dalla pubblicazione in GU del decreto Rilancio;

- Emanazione dei successivi provvedimenti attuativi da parte dell'Agenzia delle Entrate, pubblicati entro 30 giorni dall'entrata in vigore della legge.

Quindi, in definitiva, la certezza del bonus al 110% (così come descritto nel decreto di Maggio), è stata confermata, come previsto a metà agosto. Se sei curioso e vuoi scaricare la versione originale del decreto Rilancio di maggio 2020 la trovi sul sito ufficiale del Governo.

Ecobonus, sisma bonus e fotovoltaico: un Riassunto

Riassumendo quindi, la nuova normativa stabilisce un aumento dell'aliquota delle detrazioni fiscali al 110% sui lavori di ristrutturazione che hanno ad oggetto:

- La riqualificazione energetica (Ecobonus), ossia tutti gli interventi atti a migliorare l'efficienza energetica degli edifici esistenti (chiamato anche Ecobonus covid);

- Gli interventi antisismici (sisma bonus), ossia gli interventi atti a migliorare/prevenire il rischio sismico degli edifici;

Questi due categorie di interventi vengono definiti "trainanti", perché accedono quasi direttamente al superbonus, rispettando le disposizioni di legge e i limiti di spesa previsti. Per altri lavori invece, c.d. "trainati", l'accesso al superbonus 110% è vincolato all'esecuzione congiunta ad almeno uno degli interventi trainanti. Gli interventi trainati principali sono:

- L'installazione di impianti fotovoltaici e l'installazione contestuale o successiva di sistemi di accumulo;

- L'installazione di colonnine di ricarica per i veicoli elettrici.

L'intervallo di tempo preso in considerazione, nei quattro casi appena enunciati, è dal 1 luglio 2020 e fino al 31 dicembre 2021 (esteso a giugno 2022 solo per gli IACP ed enti con finalità analoghe) e le spese documentate e rimaste a carico del contribuente saranno da ripartire tra gli aventi diritto in cinque quote annuali di pari importo. Vuoi altri approfondimenti? Leggi la news sul Superbonus 110%: "Il Super Bonus 110% è legge! Quali sono le novità?".

Cosa ne pensa Selectra?Grazie alle nuove disposizioni del Governo sarà possibile effettuare i lavori in casa gratis fino al 31 dicembre 2022 (ovviamente ricorda che dovrai anticipare il pagamento dei lavori). Questo vale ovviamente solo per interventi di riqualificazione energetica o per interventi antisismici, ma rappresenta comunque un incentivo fiscale senza precedenti per il settore edilizio.

Per rimanere informato iscriviti alla nostra newsletter o al nostro canale Telegram!